近期市场里最“亮眼的崽”莫过于跨境ETF,尽管机构频频提示“高溢价”风险,仍然按耐不住资金追逐。在全市场107只跨境ETF中,溢折率最高的竟超过43%(数据截至:2023.01.25)。

为什么溢价太高是风险?避免被套,一定要懂的“溢折率”是什么?今天小夏就和大家细细拆解一下这个ETF交易中的高频关键词。

01 ETF的 套利招式ETF基金与普通的共同基金有一个最大的区别,就在于它可以在两个市场上进行交易,并且拥有两个价格。

01

一级市场:

通过一篮子股票申购/赎回ETF

定价跟根据盘中最新成交价实时计算出来的基金份额净值估计值,也就是IOPV(基金参考净值),这个净值是证券组合的内在价值,每15秒发布一次

02

二级市场:

用现金买入/卖出ETF

交易价格会在买卖竞价中受到供求关系影响。

既然存在两个价格、两个市场,交易过程中如果存在价差,就可以进行类似“倒卖”的套利操作。

举个栗子 小夏最近在做水果生意。当发现最近市场上果篮(ETF)溢价到了100元,但组成果篮的散装水果(股票)只要50元,小夏就在二级市场上买下50元的散装水果,去一级市场“凑成”(申购)一个大果篮(ETF),转手到二级市场把这个高价的果篮(ETF)卖出,赚50元差价。这就是利用溢价进行套利。当发现最近市场上果篮(ETF)只能卖50元了,而散装水果(股票)却卖到了100元,小夏就在二级市场上买下低价的大果篮(ETF),去一级市场“打散成”(赎回)散装水果(股票),转手到二级市场把散装水果卖出去赚取差价。

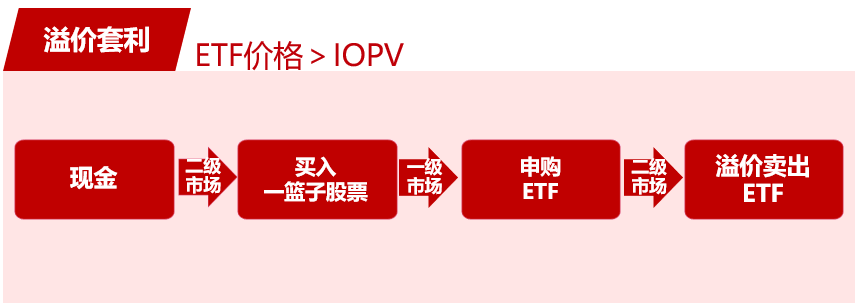

具体来说,当二级市场的价格高于IOPV的时候,就说明ETF在二级市场的价格“溢价”,可以进行溢价套利。

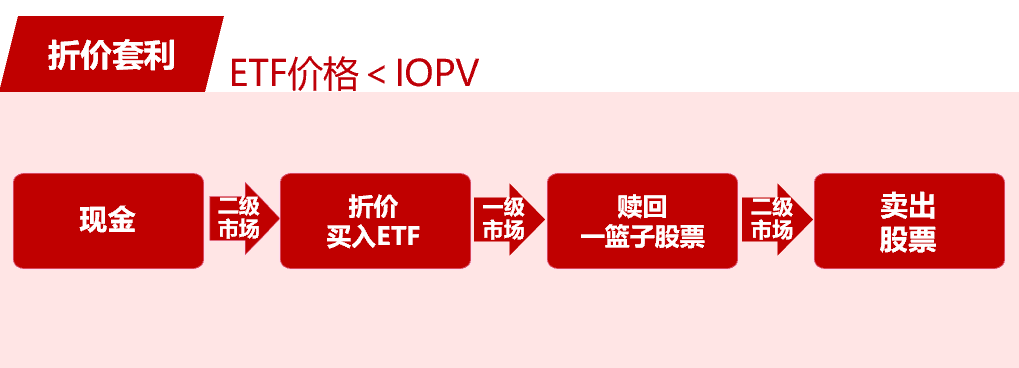

反之,当现价低于IOPV的时候,说明二级市场出现了“折价”,反向操作就可以进行折价套利。

一二级市场存在的价差其实就是我们所讨论的关键词——“溢折率”。

ETF溢折率=(ETF现价-IOPV)/IOPV

有效的套利会使ETF的折溢价幅度迅速缩小,从而使ETF的市场定价趋近于净值,更为合理,套利机制在ETF定价过程中起着至关重要的作用。

02跨境ETF 溢折率为何走高?

由于开年来大A的走势较弱,且市场演绎至此缺乏明确的主线,一些场内比较活跃的资金便转头“追”上了近期赚钱效应不错的海外ETF。

仅1月23日,就有8只跨境ETF的溢折率超过3%,其中更是有4只的溢折率超过了10%;2天后,全市场跨境ETF中溢折率最高的已达到43.47%(数据来源:Wind,截至2023.01.25)。为何短期内大量资金的涌入,会导致部分产品的溢价率暴增呢?

一级市场外汇额度紧张

国内能购买海外基金的基金公司需要先将人民币换成外汇,再进行投资;而外汇管理局对各家基金公司的换汇是有额度限制的。当外汇额度紧张时,基金公司就不得不暂停一级市场的申购或者下调申购额度。

可以通过套利赚取价差的投资人减少,溢价套利受到制约,导致相关ETF产生大幅溢价;而场外投资的限制也使得很多投资者选择场内交易,从而进一步推升了ETF溢价。

如果此时相关板块热度大,短期不排除套利资金或转移到二级市场上炒作相关品种上,并通过将手中持有份额进行卖出从而套利获利,这也会短期支撑高溢价。

一言蔽之,就是溢价套利操作受到了限制,之前的价差难以收敛。

二级市场市场情绪较热

基本面有利好或行情持续走高,相关板块关注度较高,关联ETF受到资金追捧,二级市场买盘强劲引发高溢价;

板块持续“跌跌不休”,但中长期成长逻辑不变,板块估值有望低位修复,从而引发资金低位抢筹关联ETF,二级市场买盘强劲引发高溢价;

近期的海外ETF走热更多是因为资本市场的“外热内冷”,A股处于冰点的情绪反应。

此外需要注意的是,由于境外市场没有涨跌幅限制,因此跨境ETF更容易出现套利机会。

高溢折率某种程度反应了产品受追捧被“热炒”,存在较高的套利空间。那溢折率低或者是负数就代表着不好吗?以近期成交量大幅放大、天量资金云涌而入的沪深300ETF华夏(510330)为例,该产品近一个月有246亿元资金净流入,产品份额规模是去年初的2.7倍,但该产品的溢折率却大都在0上下小幅波动。(数据来源:Wind,截至2023.01.23)

ETF是紧密跟踪标的指数的一类产品,其在二级市场的盘中涨跌价格受多方面因素影响,并不代表基金净值表现。因此当我们在二级市场选择某个指数的关联ETF时,或可选择溢价率较低或者是稍有折价的ETF,相当于花了更少的钱(交易价格)买到了同等份额。比如某ETF在二级市场折价20%,那么买入同等份额的价格相当于打了8折。

03本轮溢价 要追吗?

从经济学角度来说,商品的价格总是围绕价值上下波动的,一时的市场波动供需不平衡,会影响价格变动,但价格最终会回归价值。ETF产品也是同样的道理。

在溢价有效的前提下,也就是排除汇率、涨跌幅限制、IOPV误差等扰动因素时,溢价高意味着场内实时交易价格大于ETF估算的净值,表明这个ETF受到的资金关注度高,二级市场抢筹意愿浓厚。

但这同样意味着暗藏的过热风险——如果买盘不再积极,或者产品的供给变多了,则产品溢价会减小甚至是消失,如此一来,高位买入的投资者可能会承担短期溢价回落带来的损失,为高溢价买单。

产品的规模、流动性、跟踪误差、费率以及折溢价等因素是我们挑选一只ETF产品时应该整体关注的。

在产品溢价率较高的时候,我们要特别关注价格回归可能带来的短线额外亏损。这一点适用于套利机制顺畅的A股ETF,同样也适用于高溢价可能迟迟不回归的跨境ETF。毕竟,高溢价始终是不具有可持续性的。

跨境ETF是满足投资者投资海外市场需求和全球化资产配置需求的一种新选择,但跨境投资并非没有风险。当“赚钱效应”被看见时跟风入场,往往是去参与接盘的。

跳出短期博弈的陷阱,挖掘真正的价值,坚持投资纪律,才能“越过山丘”。没有一个冬天不可逾越,没有一个春天不会来临,立春将至,暖意或许不远了。

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。