来源:雪球App,作者: 未来智库,(https://xueqiu.com/9508834377/138329801)

如需原文档,请登陆未来智库www.vzkoo.com,搜索下载。

一、成长空间如何?多因素驱动基础设施需求,服务器空间广阔

(一)互联网数据量持续爆发,催生 IT 基础设施需求

在全球范围内,互联网流量呈现快速增长,将催生 IT 基础设施建设需求。 VNI 报告显示,全球移动数据流量 将呈现持续快速增长,到 2022 年,移动数据流量将增加至 77EB/月,2017 年到 2022 年复合增速将达到 46%。Cisco 另一研究则显示,全球数据中心 IP 流量同样将保持快速增长,2021 年有望达到 20.6ZB。

中国数据流量增长更快,月户均流量增长是重要驱动因素。中国数据流量增长则更加明显,2014 年以来,已呈现爆 发增长趋势,且增速不断提升。2018 年,接入流量达到 66.22 EB,同比增长 189.10%。用户数增长和单 用户贡献的流量增加驱动移动互联网接流量快速增长,且用户月户均流量的增加对整体的拉动作用越来越重要。 2019 年 6 月,我国移动互联网接入月户均流量达到 8028.16MB,同比增长 84.91%。随着我国 5G 进入商用阶段,移动互 联网带来的数据增长速度有望进一步提升。

(二)云计算快速推进,带来服务器需求持续增长

云计算作为 IT 基础设施已经成为共识,新增的计算、存储等需求催生云计算建设,而传统的 IT 架构也加速向云计 算转型。据 Gartner 数据,2018 年,全球云计算规模达到 1363 亿美元,其中,IaaS 规模为 325 亿美元、PaaS 规模为167 亿美元、SAAS 规模为 871 亿美元。未来几年,全球云计算市场有望保持 20%左右增长,到 2020 年,市场规模 有望达到 2733 亿美元。

中国云计算市场增速更快,对 IDC、服务器等基础设施需求拉动将更为明显。据中国信通院测算,2018 年,我国公 有云市场规模达到 437 亿元,同比增长 65.2%,预计 2019 年-2022 年期间,市场规模仍将处于快速增长阶段,2022 年,市场规模有望达到 1731 亿元;2018 年,我国私有云市场规模为 525 亿元,同比增长 23.1%,预计 2019 年-2022 年期间,将保持较快增长,2022 年市场规模有望达到 1172 亿元。2018 年我国公有云及私有云市场规模合计达到 962.8 亿元,同比增长 39.2%,增速显著快于全球水平,后续数年都将处于追赶阶段。公有云结构方面,IaaS 依然占据我 国公有云市场的主要份额,其中 2018 年规模为 270 亿元,同比增长 81.8%,对 IDC、服务器等基础设施需求拉动将 更为明显。

云计算渗透率仍低,服务器需求空间广阔。据 Gartner 和 Goldman 数据,2018 年全球云计算领域支出相对于潜在支 出渗透率仅 7.7%,仍处于很低水平,在 2020 年,渗透率有望呈现加速趋势。在云计算领域,目前 SaaS 对传统软件 的需求的渗透相对领先,但 SaaS 规模相对于每年软件支出份额仍较小,2018 年全球 SaaS 规模为 871 亿美元,而全球企业软件支出为 3970 亿美元,SaaS 仅相当于软件支出的 21.94%。2020 年,SAAS 规模有望达到企业软件支出金 额的 25.92%,但依然处于较低的水平,长期渗透空间依然广阔。SaaS 市场快速增长将带来计算、存储需求释放。

(三)5G 商用正式推出,开启服务器需求新一轮高增长

5G 正式商用,明年有望显著提速,助力服务器需求释放。2019 年 11 月,5G 正式商用。5G 推进将拉动 IT 基础设 施需求快速增长;在 eMBB 场景下,高清视频、VR/AR 等新应用有可能最快迎来爆发增长,并驱动服务器等基础设 施投资。5G 推进初期,主要为设备投资及智能终端;中期,行业应用和服务需求快速增长;后期主要体现为信息服 务,故 5G 投资传导至服务器需求将较为快速。

据中国信通院发布的《5G 经济社会影响白皮书》,按照 2020 年 5G 正式商用算起,预计当年将带动约 4840 亿元的 直接产出,2025 年、2030 年将分别增长到 3.3 万亿元、6.3 万亿元。5G 商用初期,主要为设备投资;中期,行业数 字化和服务需求快速增长;后期主要为信息服务。应用领域需求也将陆续体现,2030 年 5G 相关投入,车联网 120 亿、工业领域 2000 亿、医疗 640 亿、能源 100 亿重视 5G 推进给基础设施及应用场景带来的机遇。1)数据量爆发 催生 IT 基础设施,主要包括计算、存储和网络三个领域;2)高清视频及高清视频会议有望进入新的阶段;3)车联网和智能设备终端有望提速 4)组网更加复杂、带宽大幅增加、数据量迎来新一轮快速增长,将驱动网络可视化需 求加速释放。

5G 的推进也将带来边缘计算需求的兴起,边缘计算服务器料将贡献新的增量。随着 5G 推进,边缘计算重要性受到 运营商和其他产业链参与者重视。出于最低总成本、低延时要求等方面的考虑,网络侧边缘计算和集中云计算需求 都将步入快速增长期。相对于 4G 环境,边缘计算的兴起料将带来服务器额外需求。

二、增速何时提升?云服务快速增长与服务器放缓短期背离料将结束,需求拐点渐近

美国经验:云计算快速增长阶段,科技龙头资本支出期间可能波动,但总体快速增长,且短期背离不会持续太长时 间。分析支出金额较大的三家科技公司(、、)资本支出(现金流维度)金额,自 2010 年 美国进入云计算快速发展阶段以来,三大科技公司资本支出总体保持快速增长,但增速并非稳定。2015 年,三家公 司科技资本支出增速明显降低,我们认为这是云计算推进过程中出现的基础设施投资增速不均衡现象,主要是上游 的计算存储等资源投入跟下游的需求并非完全同步。因而,基础设施经过一段时间快速增长,则需要下游对计算、 存储等资源进行消化,因而投资增速度短期可能下降,但随着服务器负荷率上升,新一轮投资高增长也将开启。

国内科技公司资本支出快速增长,短期增速放缓阶段或告一段落,并驱动服务器市场增速拐点到来。从国内布局云 计算的大型互联网公司的财报来看,资本支出也呈现出持续快速增长趋势。按现金流计算, 2018 年、、 资本支出分别为 496 亿元、224 亿元及 541 亿元,均在 2017 年快速增长的基础上大幅增长。参考美国科技公司 资本支出节奏,考虑到 BAT 连续数年资本支出高歌猛进,2019 增速出现一些波动是正常现象,看中长期空间依然广 阔。展望 2020 年,国内互联网巨头及云计算提供商在服务器方面指出大概率呈现增速提升趋势。

特别是, 2020 年营运资本支出有望重回快速增长,对行业整体拉动作用较为可观。2019 财年(2018Q2 至 2019Q1),阿里巴巴用于资本支出的现金流达到 496 亿元,同比增长 66%。资本支出包括三个方面:其一为购 买许可版权可其他无形资产,其二为用于土地使用权和在建工程,其三为营运资本支出,云服务基础设施支出一般 属于营运资本支出。2018 年第二季度、第三季度,营运资本支出环比快速增长,第四季度环比有所下降;2019 年第 三季度,营运资本支出环比大幅增长,但相对去年高基数同比仍呈现负增长,考虑最近几个季度基数情况,及阿里 云服务增速,我们预计 2020 年上半年阿里云服务相关资本支出将重回快速增长。考虑阿里在云计算领域显著领先的 市场份额,对行业拉动作用将较为可观。其他云计算龙头公司节奏与阿里云类似,设备投入增速也有望进入新一轮 快速增长。

上游拐点初现,服务器拐点进一步印证。2017 年,占据 X86 服务器 CPU 市场份额的 99%,因此,历史上英 特尔服务器芯片销售跟服务出货量存在强相关性。经历连续两个季度负增长后,2019 年三季度,英特尔数据中心业 务同比增速回升至 4.92%。考虑 CPU 芯片采购到服务器销售之间的传导时滞,我们预计全球服务器需求增速在四季 度有望迎来逐步提升,2020 年拐点有望进一步明确。

三、受益的为何是浪潮?需求结构变迁,浪潮先发优势明显

(一)多节点服务器占比持续提升,浪潮优势明显

参考浪潮信息网站,云服务器是专为云计算应用和大型云数据中心部署要求所设计和优化的新型服务器,计算、存 储、网络、供电、散热等功能单元高度模块化、资源化,部署密度、能效、投资回报率等数倍于传统服务器。云计 算变革催生了云数据中心,云数据中心催生了云服务器,电商、社交等不同形态的云应用则持续刺激着互联网公司 的采购,也驱动云服务器需求增长。

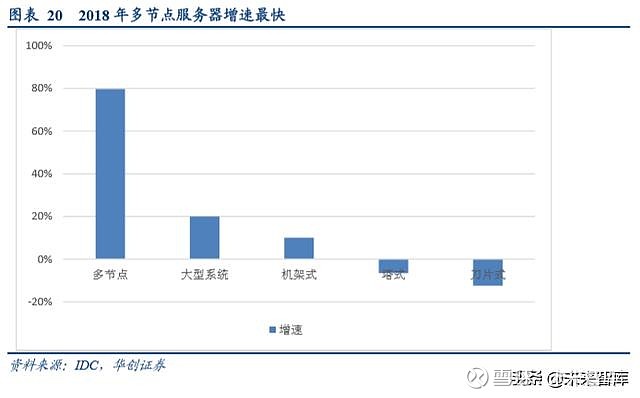

云计算对传统 IT 架构替代加速推进,也带来了更适合云计算场景的多节点服务器快速增长,多节点服务器占比持续 提升。2018 年多节点服务器同比增长 79.70%,增速显著高于大型系统、机架式、塔式服务器等类型。另一个角度, 对于服务器增量部分,云服务器贡献最大,其中 2018 年第一季度云服务器贡献增量的 51.7%,2018 年第二季度云服 务器则贡献增量的 60%。

中国云计算市场仍处于早期,云服务器出货量占比仍有很大提升空间。 2018年第二季度美国云服务器占全球的75%, 而中国仅 18%,随着中国在云计算领域快速增长,云计算服务器需求将持续放量,在全球占比也将不断提升。浪潮 信息布局多节点服务器较早,并且依托领先的 JDM 模式,快速响应下游大型客户需求,云服务器国内份额处于绝对 领先水平,从而成为服务器需求结构转向云服务器趋势下深度受益的公司之一。

(二)白牌服务器在全球占比提升,而浪潮 JDM 模式优势更加明显

云服务商注重服务器的效能最优化及总成本最小化,而且自身有比较好的研发能力,导致白牌服务器在全球服务器 市场占比持续提升。过去数年,白牌服务器增速表现较好, 2018 年第三季度,白牌服务器占比达到阶段性最高水平, 为 27%;2019 年第一季度,占比有所下降,为 23%。

但中国白牌服务器占比显著低于全球水平。近几年,中国云计算呈现快速增长,但白牌服务器占比并没有出现国外 快速提升的趋势,互联网及云计算提供商服务器需求大部分由品牌服务器满足。按出货量口径计算,2018 年,国内 白牌服务器占比为 2.70%,2019 年上半年,白牌服务器占比仅 2.30%,均远低于全球平均水平。

提供了更好的产品,有着更高的性价比,相对白牌服务器公司竞争优势明显。首先是,浪潮研发投入力度 大,对于服务器领域新的需求能够快速反应。其 JDM 模式为研发阶段是浪潮和下游客户上共同推进,将需求快速转 化为产品。在研发阶段,浪潮承担了高额的研发费用,而需求方采用白牌服务器,研发费用基本由自身承担。考虑 浪潮在研发方面的高效率,及相对互联网公司较低的人员成本,我们认为下游大客户选择浪潮的 JDM 模式是比白牌 渠道总成本更低,产品更可靠的方案。如白牌服务器龙头纬颖,2018 年研发支出仅 2.59 亿元,对应营收的 0.71%, 而浪潮研发支出为 18.94 亿元,对应研发的 4.03%,考虑研发费用率差异的影响,浪潮提供的产品实际总成本具备优 势。

(三)AI 推进驱动基础设施增长,浪潮 AI 服务器先发优势明显

人工智能技术快速演化及应用场景落地带来基础设施需求快速增长,以 GPU 服务器为代表的 AI 服务器空间持续打 开,AI 服务器成为服务器领域景气度最高的细分领域之一。据“IDC 的中国 AI 基础架构市场调查报告”,2017 年, 我国 GPU 服务器市场规模为 5.6 亿美元,到 2022 年,将增长至 33.8 亿美元,增速显著快于行业平均水平,GPU 服 务器的占比也将持续提升。

目前 AI 服务器需求仍以互联网公司为主,但多个重点行业已呈现需求爆发趋势。2018 年,AI 服务器需求仍以互联 网行业为主,占整体需求的 63.20%;得益于安防、等 AI 应用场景的带动,政府领域的份额占比大幅提升, 达到 15.10%,其他重点领域包括服务业、教育、金融;从增速的角度,则多个重点领域呈现出爆发增长趋势,增速 排名前五的行业包括交通、通信、公共事业、健康、政府领域,表明 AI 服务器在多个领域正加速渗透。驱动 AI 服 务器需求快速增长。

浪潮是业界布局 AI 服务器较早,并拥有最丰富 AI 计算产品的服务器厂商,显著受益 AI 服务器需求快速增长。2018 年中国 AI 基础架构市场规模达到 13.18 亿美元,同比增长 132%,其中,浪潮销售额为 6.6 亿美元,占比 50.10%, 连续两年市场份额排名第一,且市场份额超过一半。浪潮将充分受益 AI 服务器快速增长,并带来综合市占率更快提 升。

(四)市场份额逐步提升,2019 年逆势保持较快增长

浪潮服务器市场份额保持快速增长,但相对于、市场份额仍有很大提升空间。据 Gartner 数据,2018 年四 季度,在全球服务器领域市场份额为 8.50%。2019 年,全球服务器增速阶段性放缓,受益产品极高的性价 比及在高景气细分领域显著领先的竞争力,浪潮实现逆势增长,并带来市场份额持续提升,竞争力再次印证。据 IDC 数据,2019 年第二季度,全球服务器销售额同比下降 10.6%,,而浪潮服务器销售额同比增长 27.8%;2019 年第三 季度,全球服务器厂商收入同比下降 6.7%,而浪潮收入同比增长 15.6%。

四、如何看业绩弹性?规模优势强化,扰动因素弱化,业绩弹性大

(一)人均产出大幅领先,规模优势有望持续强化,净利率具备提升空间

受益于良好的自动化生产水平及规模效应,人均产出显著高于竞争对手,并带来明显的成本优势。2017 年 以来,公司服务器销售规模快速增长,同时人均产出也明显提升。2018 年,浪潮信息人均产出(营收/年末员工数) 达到 1010 万元,而曙光、人均产出显著低于这水平。即使考虑到曙光和慧与还有部分其他业务,一定程度拉低 人均产出水平,浪潮人均出处应该还是显著领先其他竞争对手。

自 2010 年以来,期间费用率逐步下降,而毛利率近年趋于稳定,净利率进入逐步提升阶段。费用率的下降 主要源于规模效应及客户结构改变,毛利率从 2016 年到 2018 年持续下降,主要源于毛利率偏低的互联网客户销售 占比快速提升。 2018 年以来,公司毛利率水平基本企稳,费用率的下降将更好反应在净利率提升及业绩弹性的体现。

(二)存货跌价扰动有望弱化,贡献业绩弹性

2017 年及 2018 年,公司规模效应明显提升,但净利率并没有呈现快速增长,部分原因是资产减值损失影响,而资 产减值损失中最大的组成部分则是存货跌价损失。2018 年,归属净利润为 6.59 亿元,资产减值损失为 5.10 亿元,相当于归属净利润为 77%,而资产减值损失中,存货跌价损失为 4.30 亿元,可见存货跌价损失对公司净利润 有很大的影响。

公司存货跌价损失主要由于必要备货导致,价格平稳及上涨阶段,存货跌价损失有望显著减少。由于要保证下游客 户的需求,服务器厂商要保证一定的备货,特别是在供给紧张阶段,DRAM 和存储备货更为必要。在价格上涨期, 所备存货一般不会发生跌价损失,但在价格下降阶段,存货叠加损失倾向于发生。尤其是,在价格从上涨阶段转换 到下降阶段,跌价损失更加明显,我们预计 2017 年-2018 年存货跌价损失受到 DRAM 和存储价格从上涨期切换至下 降期影响较大。2019 年二季度以来,DRAM 和存储价格都逐步结束下跌走势,并呈现企稳回升趋势。后续价格平稳 或上涨,预计对浪潮减值损失减少都会有积极影响。

(三)运营能力持续提升,现金流逐步改善

运营能力逐步提升。得益于良好的供应链管理及效率提升,2017 年以来,公司存货周转天数持续下降;而应收账款 周转率从 2016 年以来就呈现出逐步提升趋势,对公司经营性净现金流带来积极影响。我们认为,随着公司行业地位 的改善,及效率的提升,资产周转率仍有较大优化空间,叠加行业地位改善,现金流有望进一步改善。

五、盈利预测与估值分析

……

(报告来源:华创证券)